不動産売却にかかる費用 | 甲子園の不動産売却・買取・住宅購入はセンチュリー21グランクリエーション

不動産売却にかかる費用

今回はお住まいを売却した際にかかる費用や、知っておきたい税制優遇について見ていきましょう。

コロナ禍でお住まいに対するニーズも変化し、不動産価格も上昇していることから、住み替えの相談も増加しております。

かつては「一生に一度の買い物」と言われていた住宅購入ですが、ライフスタイルの変化に応じてお住み替えをされる方も多くいらっしゃいます。

そんな時に、不動産を売却したらいくら手元に残るのか、どんな税金がかかるのか等、気になるのではないでしょうか。

不動産売却の諸費用について詳しく解説します。

最後に明細例も掲載しておりますので、是非ご覧ください。

1.不動産売却時にかかる費用

必ずかかる費用

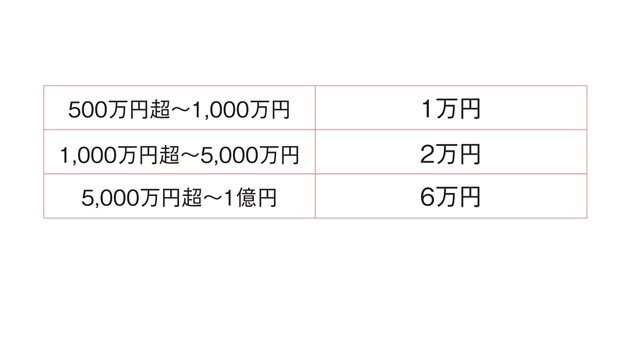

・印紙税

不動産売却の際に締結する売買契約書には印紙税が課税されます。

契約書の記載金額によって税額が決まります。

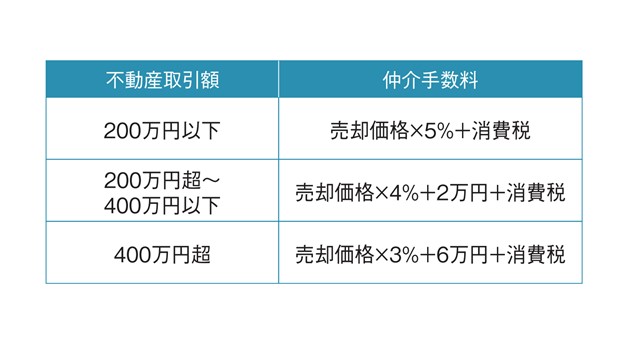

・仲介手数料

不動産会社による仲介を通じて不動産売却を行う場合には仲介手数料が必要となります。例えば、3,000万円のマンションを売却する場合、仲介手数料は3,000万円の3%=90万円に6万円を加えた、96万円に消費税9.6万円(96万円の10%)を加えた額、つまり105.6万円が仲介手数料となります。

【仲介手数料の支払い時期】

仲介手数料を支払うタイミングは、一般的には「売買契約締結時点で50%、物件の引き渡し後に残りの50%」です。ただし、売買契約が成立しない限り、請求されることはございません。

・司法書士業務報酬費用

不動産売買取引を行うにあたり、司法書士による登記の立ち合いや書類作成費用等が必要となります。売買取引に司法書士が関与することで、確実に登記がなされて買主様の権利が守られるとともに、のちのちのトラブルも予防されることになります。

金額はおおよそ2万~3万程度。

場合によってはかかる費用

・住宅ローン一括返済手数料

住宅ローンの残債がある場合、売却費用を返済にあてて完済する必要がございます。

その際に一括繰り上げ返済の手数料を金融機関へ支払わなければなりません。

金融機関により異なりますが、おおよそ1万~3万程度です。

ネットで手続きを行うと手数料が無料や安くなるケースもございますので、事前に金融機関に確認することをお勧めします。

※借入時に保証料を支払っている場合はローンの残期間に応じて一部返戻される可能性がございますので、金融機関にお確かめください。同様に火災保険も残期間分の保険料が返金されます。忘れずに保険会社に解約を申し入れましょう。

・抵当権抹消費用

「抵当権」とは住宅ローンを利用して不動産を購入した際に、購入した不動産を担保として設定することを言い、「抵当権抹消費用」とは、その抵当権を消すためにかかる費用です。

手続き自体は司法書士に依頼しますが、登録免許税と司法書士の報酬が必要になります。

おおよそ1万~2万程度。

・引越し費用

空き家ではなく、居住している不動産を売却する場合は、引っ越し費用が必要となります。

売買契約書には明確な引き渡し期日が設定されます。

この期日は非常に重要で遅くとも期日の前日までには引っ越しを終えて、室内を奇麗にしておく必要があります。

買主が遅延によって損害を被った場合、賠償請求されることもあります。

以上が不動産売却の際に必要となる費用です。

詳しくは最後に添付している明細をご覧ください。

2.不動産売却時に利用できる税制優遇について

売却益が生じた場合に利用できる税制優遇をご案内します。

実際に住んでいた自宅を売却する場合は、税制優遇があるのでよほどの利益が出ない限りは、売却益に対する税金はかからないことが多いです。

■3000万円控除

マイホームを売却する場合、所有年数に関係なく、適用を受けることができます。

相続によって取得した空き家等(被相続人の居住用)を売却した場合も一定の要件のもと、適用を受けることができます。

売り手と買い手が、親子や夫婦など特別な関係でないこと等の条件があります。

■所有期間10年越えの場合の軽減税率の適用

売却した年の1月1日において所有期間が10年を超える自宅を売却した場合に、通常の場合の税率(約20%)が軽減されます。上記の3000万円控除との同時適用が可能なので、それぞれの税制優遇を適用すれば多くのケースで税金支払いはクリアされます。

■住宅の買換え特例

マイホームを売却した年の前年から翌年までに、代わりのマイホームに買い替えた場合、住み替え先の不動産が現在の自宅より高額な場合、譲渡益に対する課税を将来に繰り延べることができます。

1,000万円で購入したマイホームを3,000万円で売却し、4,000万円のマイホームに買い替えた場合、通常では2,000万円の譲渡益(3,000万円-1,000万円)が課税対象になりますが、特例の適用を受けた場合、売却した年分で譲渡益の課税は行われず、将来買い替えたマイホームを譲渡したときまで、課税が繰り延べられます。

不動産売却時に利用できる3つの税制優遇をご紹介させていただきましたが、マイホームを売却して、またマイホームを購入する場合には注意が必要です。

上記の特例は住宅ローン控除と併用することができないので、次の新しいマイホームで住宅ローン控除が受けられなくなってしまいます。

住宅ローン控除によるメリットと上記特例によるメリットのどちらが大きいか比較する必要がございます。

ご売却の流れや必要な費用、税制について等できるだけわかりやすくご説明させていただきます。西宮市の不動産売却は是非当社にお任せください。

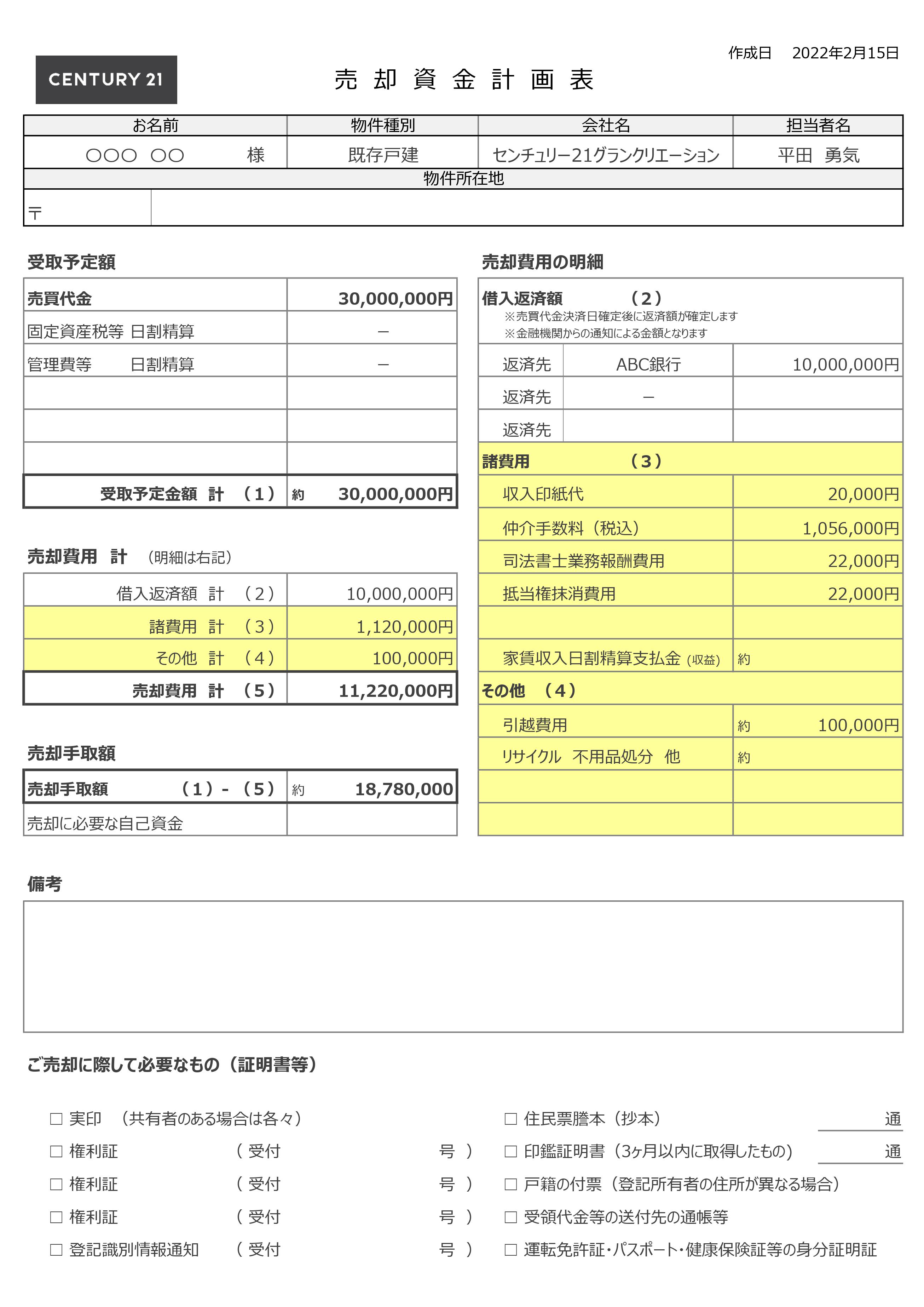

資金計画例

・3000万円で自宅を売却

・住宅ローンの残債が1000万円

宅地建物取引士

不動産コンサルティングマスター

平田 勇気

ページ作成日 2022-02-15

お客様主義でご対応いたします

ご売却について

ご売却・買取の

ご相談もお任せください。

お客様に合わせた

ご提案をいたします。